Eine verpflichtende Kaufzusage mit hohem Risiko – und klarem Zweck

Der ungedeckte Put ist eine Optionsstrategie, die oft missverstanden wird. Viele Broker warnen aggressiv davor, viele Einsteiger haben Angst davor, und manche Profis nutzen ihn gezielt und nüchtern. Alle haben irgendwie recht.

Kurz gesagt:

Ein ungedeckter Put ist die Verpflichtung, eine Aktie zu kaufen, ohne das nötige Bargeld vollständig bereitzuhalten.

Das ist weder per se dumm noch automatisch klug. Es ist einfach riskant – und Risiko verlangt Struktur.

1. Grundprinzip: Was passiert beim ungedeckten Put?

Wenn Sie einen Put verkaufen, dann:

- verpflichten Sie sich, 100 Aktien zu einem festen Preis (Strike) zu kaufen

- erhalten dafür sofort eine Optionsprämie

- halten das Kaufkapital nicht vollständig als Cash

Stattdessen:

- läuft die Position über Margin

- der Broker leiht Ihnen im Zweifel Geld

- Sie zahlen Zinsen und unterliegen Margin-Anforderungen

Das ist der entscheidende Unterschied zum Cash-Secured Put.

Und ja, hier beginnt der Stress.

2. Warum Broker so laut warnen

Broker übertreiben selten aus Nettigkeit.

Beim ungedeckten Put bestehen drei zentrale Risiken:

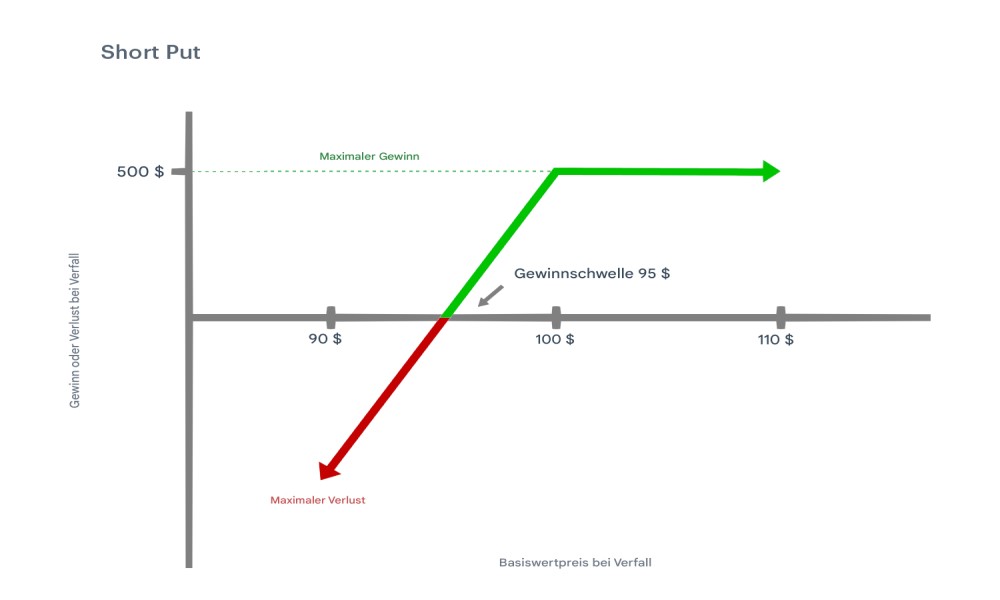

1. Kursverfall der Aktie

Fällt die Aktie stark, steigt der Verlust schnell an.

Der maximale Verlust ist zwar begrenzt (Aktie fällt auf null), aber:

- Strike × 100 − Prämie

- das sind schnell fünfstellige Beträge

2. Margin Calls

Sinkt der Aktienkurs oder steigt die Volatilität:

- verlangt der Broker zusätzliches Kapital

- liefern Sie es nicht:

- Position wird zwangsweise geschlossen

- oft zum schlechtesten Zeitpunkt

3. Psychologischer Druck

Ein ungedeckter Put reagiert empfindlich auf:

- Kursrückgänge

- Volatilität

- Marktpanik

Das ist nichts für Menschen, die bei roten Zahlen nervös werden.

Also für überraschend viele Menschen.

3. Warum Profis trotzdem ungedeckte Puts verkaufen

Jetzt der Teil, den Warnhinweise nicht erklären.

Ein ungedeckter Put ist kein bärischer Trade.

Er ist neutral bis bullish.

Professionelle Gründe für diese Strategie:

- Kapital effizient nutzen

- nicht für jeden Put 100 % Cash binden

- hohe implizite Volatilität verkaufen

- systematisch Prämien einnehmen

Oder anders gesagt:

Man verkauft Wahrscheinlichkeiten, nicht Meinungen.

4. Die Denkweise: Bezahlte Kaufverpflichtung

Ein ungedeckter Put bedeutet:

- Sie sagen:

„Wenn der Markt mir diese Aktie zu diesem Preis anbietet, kaufe ich sie.“ - Sie bekommen jetzt Geld, dafür dass Sie dieses Versprechen abgeben

Der Unterschied:

- Beim Cash-Secured Put liegt das Geld schon bereit

- Beim ungedeckten Put vertrauen Sie auf Ihre Liquidität und Risikokontrolle

Das ist ein feiner, aber gefährlicher Unterschied.

5. Gewinnszenarien

Szenario 1: Aktie bleibt über dem Strike

- Put verfällt wertlos

- Sie behalten die volle Prämie

- kein Aktienkauf

Bestes, häufigstes Ergebnis.

Szenario 2: Aktie fällt leicht unter den Strike

- Put gewinnt an Wert

- Sie können:

- rollen

- schließen

- oder Zuteilung akzeptieren

Hier entscheidet Management, nicht Hoffnung.

Szenario 3: Aktie bricht stark ein

- hohe Buchverluste

- steigende Margin-Anforderungen

- Risiko eines Margin Calls

Das ist der Moment, in dem schlechte Planung bestraft wird.

6. Risikomanagement ist nicht optional

Ein ungedeckter Put ohne Plan ist kein Trade, sondern Glücksspiel mit Verzögerung.

Stop-Loss

- technisches Niveau unterhalb des Strikes

- Bruch = These falsch

- Put schließen, Verlust akzeptieren

Rolling

- Put zurückkaufen

- neuen Put verkaufen:

- niedrigerer Strike

- längere Laufzeit

- oft gegen zusätzliche Prämie

Kapitaldisziplin

- niemals zu viele Puts gleichzeitig

- immer wissen:

- Was passiert, wenn alles gleichzeitig schiefgeht?

7. Wahrscheinlichkeiten statt Gefühle

Optionsverkäufer leben von Statistik.

Beispiel:

- Delta 0,30

- ca. 30 % Wahrscheinlichkeit für Zuteilung

- ca. 70 % Wahrscheinlichkeit für vollen Gewinn

Der Markt bezahlt Sie dafür, Risiko zu tragen, das andere nicht tragen wollen.

Man sollte nur sicherstellen, dass man es tragen kann.

8. Die unbequeme Wahrheit

Ein ungedeckter Put ist:

- ❌ nicht für Anfänger geeignet

- ❌ kein „passives Einkommen“

- ❌ keine harmlose Variante des Aktienkaufs

Er ist:

- ein kapitaleffizientes Profi-Werkzeug

- mit echtem Schadenpotenzial

- das Disziplin gnadenlos einfordert

Viele scheitern nicht, weil die Strategie schlecht ist.

Sondern weil sie zu groß, zu unvorbereitet oder zu selbstsicher eingesetzt wird.

Fazit

Der ungedeckte Put ist kein Monster.

Aber er ist auch kein Haustier.

Wer ihn nutzt, sollte:

- Margin verstehen

- Verlust aushalten können

- jederzeit handlungsfähig sein

Oder kürzer:

Der ungedeckte Put funktioniert hervorragend –

solange Sie ihn kontrollieren.

Wenn nicht, kontrolliert er Sie.